국세청 근로장려금 신청자격확인

2021 하반기 및 2022년 국세청 근로장려금 신청자격확인 및 근로장려금 신청방법

근로장려금은 근로소득이 있는 저소득 가구에 지급되며 소득 및 재산 요건을 모두 충족해야 한다고 합니다. 국세청 근로장려금 신청자격확인 재산은 2020년 6월1일 현재 부동산, 전세금, 자동차, 예금 등 가구원 전체 재산 합계액이 2억원 미만이어야 합니다.

국세청 근로장려금 신청자격확인 총소득 기준 금액은 가구별 소득기준금액이 200만원 상향됨에 따라 단독가구는 2000만원에서 2200만원으로, 홑벌이 가구는 3000만원에서 3200만원으로, 맞벌이 가구는 3600만원에서 3800만원으로 각각 조정됐다고 합니다.

다만 국세청 근로장려금 신청자격확인 대상 중 고의 또는 중대한 과실로 사실과 다르게 신청한 경우 그 사실이 확인되는 날이 속하는 해부터 2년간 근로장려금을 지급하지 않는다고 합니다. 사기나 그 밖의 부정한 행위로 사실과 다르게 신청한 경우에는 5년간 지급 대상에서 제외된다고 합니다.

오늘 이 시간에는 2021년 하반기 및 2022년 국세청 근로장려금 신청자격확인과 더불어 근로장려금 대상자 근로장려금 신청방법, 근로장려금 신청기간, 근로장려금 지급일, 지급금액 등에 대해 간단하게 알아보도록 하겠습니다.

국세청 근로장려금 신청자격확인 근로장려금 신청기간은 지난 3월 1일부터 3월 15일까지라고 합니다. 15일까지 신청하지 못하면 올해 5월 정기신청기간에 신청할 수 있다고 합니다. 이번에 근로장려금을 신청하면 자녀장려금도 자동으로 함께 신청된다고 합니다. 지난해 9월에 상반기분을 신청했다면 하반기분도 신청한 것으로 간주해 이번에 다시 신청하지 않아도 된다고 합니다.

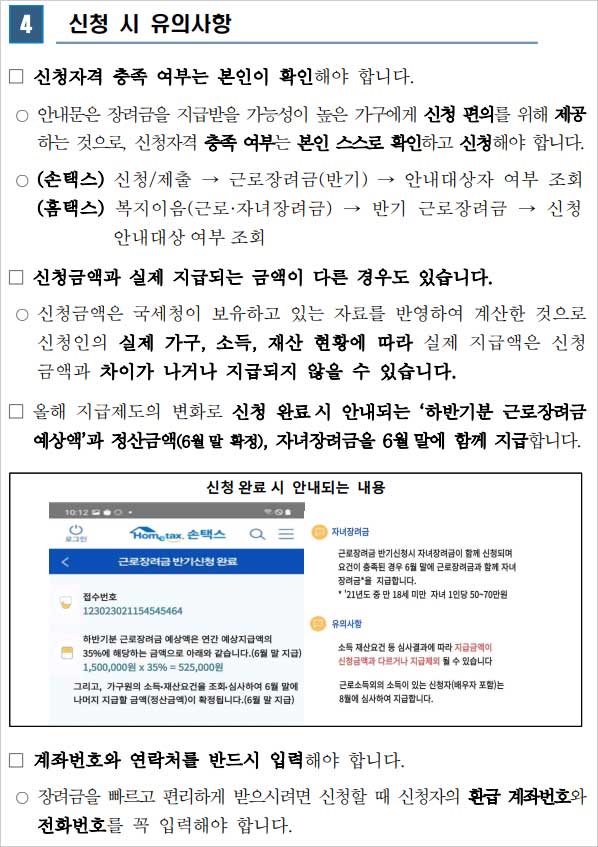

지난해까지는 연간 근로장려금 산정액의 35%씩을 상반기 및 하반기분 지급 시에 지급하고, 9월 정산 시 나머지를 추가 지급하거나 환수했다고 합니다. 하지만 올해부터 상반기분 9월 신청 후 12월 지급, 하반기분 3월 신청 후 6월 지급은 그대로 진행하되 연간소득 정산을 6월로 앞당겼다고 합니다.

연간 근로장려금 산정액에서 상반기분 지급액(지난해 12월 지급)을 차감한 나머지 근로장려금과 자녀장려금이 6월 말에 함께 지급된다고 합니다. 다만 정산 결과 과다 지급액이 확인되면 향후 5년간 지급할 장려금에서 환수조치할 예정이라고 합니다.

근로장려금은 1가구에 1명에게만 지급된다고 합니다. 국세청 근로장려금 신청자격확인 근로장려금 신청방법은 모바일을 이용하면 안전하고 빠르게 원스톱 신청할 수 있도록 신청방법이 간편하게 개선됐다고 합니다.

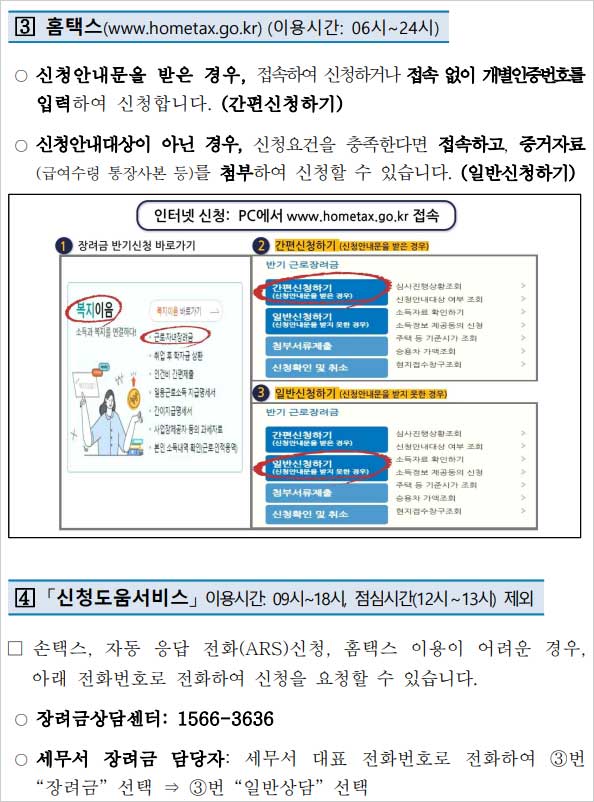

국세청 근로장려금 신청자격확인 근로장려금 신청방법 모바일에서는 모바일안내문의 '열람하기→본인인증→신청하기'를 누르거나, 우편안내문의 '큐알(QR)코드'를 비추면 손택스(모바일앱)로 바로 연결되어 접속 없이 주민등록번호 뒤 7자리만 입력하면 신청이 완료된다고 합니다.

국세청 근로장려금 신청자격확인 근로장려금 신청방법 전화 신청시는 ARS(1544-9944)로 전화를 걸어 안내 멘트에 따라 주민등록번호와 개별인증번호(안내문 표출)를 입력하면 신청 완료된다고 합니다. 모바일 또는 우편안내문을 받지 못한 경우에는 홈택스(PC)에 접속해 증거서류(급여수령 통장사본 등) 첨부하고 직접 신청해야 합니다.

국세청 근로장려금은 본인이 직접 본인인증절차를 거쳐야 하기 때문에 금융사기(보이스피싱, 스미싱 등)로부터 안전하다고 합니다.

국세청과 세무서, 장려금 상담센터 직원은 장려금 신청과 관련하여 입금을 요구하지 않으며, 금융계좌 비밀번호, 신용카드번호, 인터넷뱅킹 정보를 절대 요구하지 않는다고 합니다.

보다 자세한 2021년 하반기 및 2022년 국세청 근로장려금 신청자격확인, 근로장려금 대상자 근로장려금 신청방법, 근로장려금 신청기간, 근로장려금 지급일, 지급금액 등에 대해서는 근로장려금 상담센터(1566-3636)로 문의하면 된다고 합니다.